栏目分类

热点资讯

“投行宿将”金剑华上任总司理,千亿中信建投投行业务回暖?

发布日期:2024-11-07 19:15 点击次数:131

登录新浪财经APP 搜索【信披】查抄更多考评等第

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

开首:独角金融

作家 | 谢好意思浴

裁剪| 付影

开首 | 独角金融

“中信系”两家券商发生首要东谈主事变动。

11月5日,中信建投(601066.SH)发布公告,公司践诺董事邹迎光、高管张志斌因职责变动原因肯求去职;辞任后,邹迎光和张志斌均将不再持续担任公司及控股子公司的职务。

随后,11月6日,中信证券(维权)(600030.SH)公告称,董事会已高兴聘请邹迎光为公司总司理。与此同期,据“券商中国”报谈,曾担任中信证券投行副总司理等职务的金剑华,将出任中信建投总司理。

在券商并购重组掀翻潮水确当下,中信证券与中信建投的高层”互换“,两家券商是否会归并再度引发市集猜念念。

2020年7月,上海证监会曾对中信证券及中信建投的归并外传下发监督职责函。随后,中信证券、中信建投均发布清楚公告示意,未获悉说合归并外传的关系信息。

从中信建投2024年前三季度收货单来看,已毕营收143.15亿元,相较客岁缩水逾两成;净利润则为42.97亿元,跌幅24.49%。从业务来看,投行业务下滑最为权臣,从2023年前三季度的38.93亿元降为14.97亿元,同比下滑61.55%。

据了解,金剑华有卓越20年投行教授,如今就职中信建投总司理,能否率领这家券商坚贞不渝?

1

邹迎光归来中信证券

邹迎光与中信建投及中信证券的渊源王人不浅,在这两家券商之间此前发生屡次调整。

贵寓清楚,邹迎光1970年诞生,曾任王人门医科大学宣武病院外科医师。后转行至金融领域,曾任海南华银海外信赖投资公司北京证券贸易部业务司理、中原证券海淀南路贸易部机构客户部司理、债券业务部高档业务董事。

图源:罐头图库

图源:罐头图库

2005年,中信建投竖立,彼时邹迎光就已任职于此,先后担任中信建投债券业务部总司理助理、固定收益部行政崇拜东谈主、践诺委员会委员。2017年9月,邹迎光参预中信证券,担任中信证券固定收益部行政崇拜东谈主、权略料理委员会践诺委员。

到2023年10月,邹迎光归来中信建投,同庚11月起担任践诺董事、执委会委员;2024年8月末,又被聘请为财务崇拜东谈主。如今,邹迎光又回到中信证券,并担任总司理一职。

中国矿业大学(北京)料理学院硕士生企业导师支培元以为:“尽管料理层经常调整或导致短期内运营踏实性受影响,但从永恒角度看,东谈主才流动可促进常识与教授的交叉交融,引发组织立异能源;优化治理结构,从而培植企业遵循与市集竞争力。”

和邹迎光同日去职的还有中信建投践诺委员会委员张志斌,其于2005年加入中信建投,历任投资银行部董事总司理、投资银行部立异部崇拜东谈主,中信建投成本料理有限公司董事总司理、副总司理等职务。

张志斌自2024年8月起担任践诺委员会委员,迄今不到4个月。

图源:罐头图库

图源:罐头图库

跟着邹迎光和张志斌去职,中信建投证券高管层成员又减少2名。在此之前,该公司总司理职位已空白近一年半。

2023年6月1日,中信建投证券原总司理李格平因个东谈主原因从中信建投证券去职后,该职务一直由董事长王常青代行。而李格平在退休半年后,于2023年12月已因严重违章非法被开除党籍和公职,并收缴其违章非法所得。

据了解,李格平严重违背党的中央八项礼貌精神、组织规范和灵活规范,组成严重职务非法并涉嫌纳贿行恶,且在党的十八大乃至十九大后仍不敛迹、不收手,性质严重,影响恶劣,应予严肃处理。

如今,据“券商中国”报谈,中信证券前高管金剑华将出任中信建投证券总司理职位。

金剑华曾深耕投行领域多年,其1997年5月加入中信证券,曾担任中信证券投资银行部副总司理(北京)、投资银行料理委员会委员、金融行业组崇拜东谈主、装备制造行业组崇拜东谈主、并购业务线崇拜东谈主等职务。

此外,金剑华还担任中信证券子公司金石投资、中信产业基金崇拜东谈主。2018年,金剑华成为中信证券高管团队一员。2022年6月,因职责安排,金剑华不再担任中信证券高档料理层成员职务,随后调往中信投资控股有限公司,担任副总司理、党委委员等职。

2

投行收入下滑六成,

20年投行宿将出任总司理

金剑华出任中信建投总司理后,濒临的首要挑战大约来自功绩下滑。三季报清楚,2024年中信建投前三季度已毕营收143.15亿元, 同比减少22.13%;已毕净利润42.97亿元,同比减少24.49%。

具体来看,中信建投多个板块业务出现下滑,2024年前三季度,经纪业务手续费收入37.43亿元,同比下滑13%;钞票料理与基金业务手续费收入9.25亿元,同比微降2%;而投行业务下滑最为严重,前三季度手续费净收入14.97亿元,同比下滑61.55% 。

图源:中信建投三季度报

图源:中信建投三季度报

从过往功绩来看,2021年至2023年,中信建投投行业务收入区分为55.28亿元、58.38亿元、48.03亿元,已呈现出逐年下落的趋势。

香颂成本董事沈萌指出,“刻下经济环境存在较多挑战,是以企业濒临的糊口压力较大,是以聚首在策略导向的范围,更有契机鼓吹投行业务。”

不外,中信建投在投行领域资源深厚,投行领域仍稳居行业前哨。

万国证券研报指出,2024年前三季度,中信建投IPO、再融资、债券承销领域区分为43.7亿元、35.4亿元及1.1万亿元,区分同比下落88.5%、92.3%及-1.8%,市占率区分为9.6%、3.5%及11%,行业排行第3名、第8名和第2名。

值得在意的是,2024年的下半年,中信建投证券接连因不同项指标保荐造作遭到监管点名。

具体来看,本年7月初,中信建投因在云鼎科技2022年非公开股票刊行中未能悉力尽责,未能监督云鼎科技合理使用8.68亿召募资金额收到罚单;同月,上交所对中信建投及两名保荐代表东谈主发出监管警示,主要因其在恒达智控的IPO经由中,存在研发用度核查纯粹,信息袒露不准确等问题。

图源:罐头图库

图源:罐头图库

参预9月,中信建投与两位保荐代表东谈主王辉、王越(金麒麟分析师)在卓谊生物IPO中未充分核查关联来回及内控问题,被深交所赐与警示;10月中旬,证监会对中信建投偏激高管刘乃生张开监管语言,直指多项技俩中守法拜访不透顶、内核风险冷落等问题,促使公司立即整改,强化内控、风险把控与合规培训。

中国企业成本定约中国区首席经济学家柏文喜指出,“券商当作成本市集的‘守门东谈主’,应通过压实中介机构包袱、厘清中介机构包袱、强化立体追责等挨次提高投行业务执业质地。”

“具体来说,券商需要在技俩筛选、守法拜访、信息袒露等时势提高执业圭臬,同期,对于非法违规行为,应落实问责全袒护,坚捏罚必双罚、问责到东谈主,对全链条上的包袱东谈主员进行追责,相称是压实公司主要崇拜东谈主、关系高管的料理包袱。”柏文喜示意。

3

“中信证券+中信建投”,

归并外传再起

另一方面,当下证券行业并购重组掀翻“小海浪”,中信证券与中信建投的这次东谈主员变动,也再度引发市集对两家头部券商归并的猜念念。

从功绩景色来看,与中信建投的下滑不同,2024年前三季度中信证券依旧稳居行业第一,已毕营收、净利润区分为461.42亿元、167.99亿元,区分同比增长0.73%、2.35%。

试验上,早在2020年,就说合于“中信证券和中信建投拟归并”的音问屡次传出,彼时受归并外传及市集行情影响,中信建投与中信证券连连大涨。

中信证券自昔时6月30日起,团结四个往翌日高涨,累计涨幅高达22%;中信建投线路更为凶猛,公司股价6月19日提前动手行情,9个往翌日高涨42.54%。两家公司股票于昔时7月3日双双涨停。

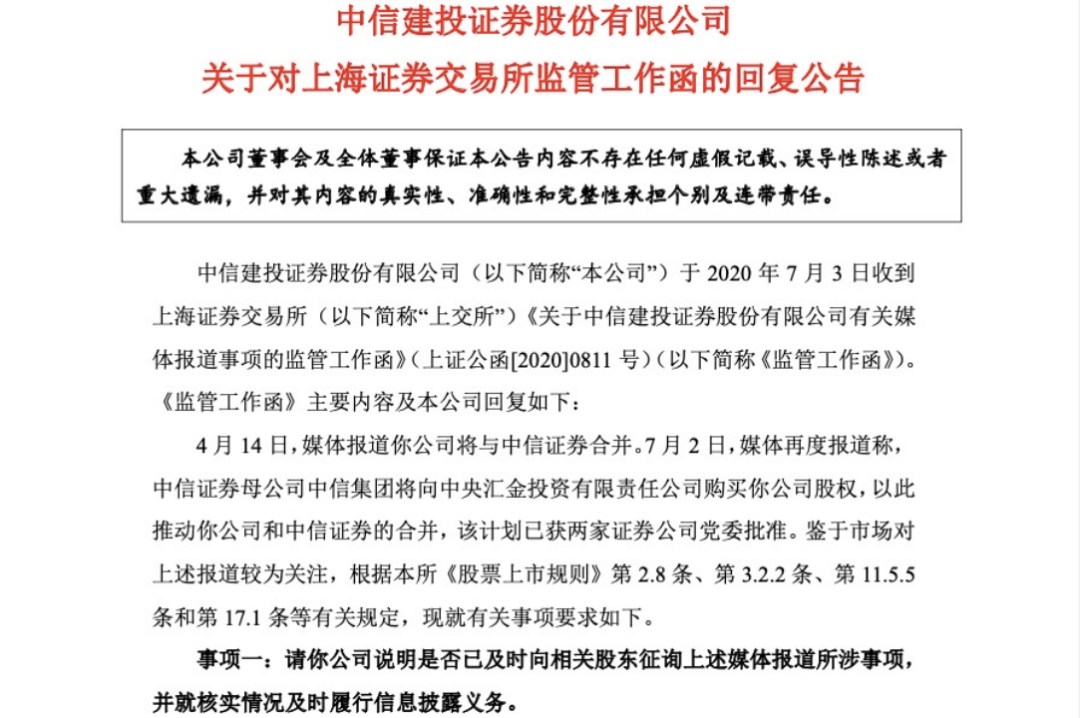

2020年7月3日今日,出于踏实市集预期的计划,上交所今日区分向中信证券和中信建投下发监督职责函,条件两边评释是否已实时向关系股东酌量媒体报谈所涉外传,并就核实情况实时履行信息袒露义务。

图源:中信建投公告

图源:中信建投公告

随后,中信证券、中信建投均发布清楚公告赐与否定。

不外,今时不同往日,2023年中央金融职责会议提议:“扶助国有大型金融机构作念优作念强,当好服求实体经济的主力军和珍摄金融踏实的压舱石。”

2024年证监会《对于加强证券公司和公募基金监管加速鼓吹缔造一流投资银行和投资机构的看法(试行)》进一步提议:“到2035年,酿成2至3产品备海外竞争力与市集引颈力的投资银行和投资机构。”

国泰君安归并海通证券的前例在前,中信证券与中信建投是否会归并备受能干。

专精特新企业高质地发展促进工程践诺主任袁帅以为,“券商归并是一个复杂且需要多方考量的问题,若中信建投与中信证券归并,从业务领域的互补性来看,两家公司在投资银行、钞票料理、固定收益等中枢业务上均具有较强的实力,归并后有望通过资源整合与上风互补,进一步培植市集竞争力。相称是在跨境金融工作、金融科技愚弄等方面,归并后的实体有望通过协同效应,已毕业务上的飞跃。

“然则,归并也濒临着诸多挑战,包括股东结构、企业文化交融、监管审批等,需要严慎评估。” 袁帅示意。

沈萌则指出,“券商归并是监管的推动标的,但即使中信证券与中信建投王人附庸于中信集团,但两者的历史、文化和组织王人不同,体式归并很容易、骨子归并还有许多勤恳需要惩办。两者王人是按照玄虚性大型券商的定位发展,是以归并除了领域外,其他方面的互补协同空间有限。”

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP